A importância de investir vai muito além de auferir ganhos, mas sim de preservação patrimonial e qualidade de vida.

Quando o assunto é “investimentos”, muitas pessoas se tornam avessas e retroativas somente pela menção da palavra. Isso se deve em grande parte pois, aqui no Brasil, não temos uma educação financeira estimulada e desenvolvida em nenhum momento de nossas vidas, salvo exceções daqueles que buscam ir atrás desse conhecimento tão pouco difundido.

Para efeitos de comparação, enquanto nos EUA há uma quantidade de investidores acima de 55% da população, o que corresponde a cerca de 152 milhões de estado-unidenses investidores, no Brasil estamos com um percentual de 2%, correspondente a uma quantidade de aproximadamente 4,3 milhões de brasileiros investidores.

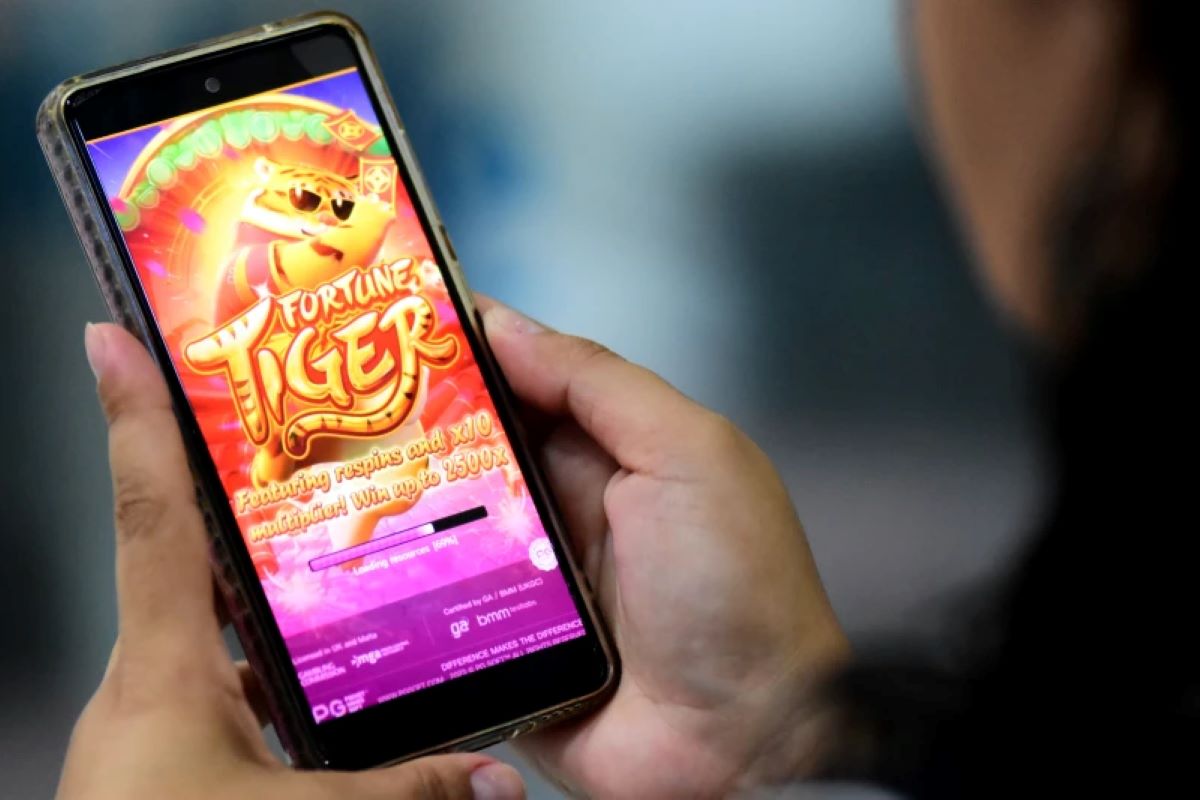

Há uma crença equivocada e até uma famosa frase que diz “a bolsa de valores é um cassino”. A origem desse ditado é desconhecida, mas claramente sua disseminação ocorreu por parte de pessoas que tiveram uma má experiência nos investimentos, ou que tenham ouvido relatos destas. Apesar de parecer algo muito arriscado e, às vezes, incerto, a bolsa de valores e os demais investimentos em geral podem ser muito mais seguros do que se pensa e até mais do que se abster da decisão de investir, conforme será explanado mais à frente.

Poucos sabem disso, mas investir não requere capacidades técnicas muito acuradas, embora seja desejável possuir conhecimentos mínimos, e sim paciência, disciplina e inteligência emocional que envolve, principalmente, autoconhecimento e controle emocional. A estratégia que se provou mais vencedora no longo prazo e que é a mais simples de ser executada é a do buy and hold. A mesma consiste, basicamente, em comprar bons ativos a bons preços e carregá-los para o longo prazo que abrange um período de, pelo menos, 15 anos.

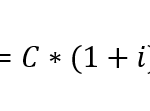

No mundo dos investimentos, o seu maior inimigo é você mesmo e o seu maior aliado é o tempo. Conforme supramencionado, a paciência é um dos fatores chave para o sucesso nos investimentos e isso pode ser entendido de maneira mais tangível por meio da fórmula dos juros compostos, conforme demonstrada a seguir:

Em que:

M = Montante final

C = Capital inicial

i = Taxa de juros do investimento

n = Tempo

Nota-se que, das quatro variáveis presentes na equação, uma delas é responsável por potencializar os ganhos com os investimentos; essa variável é o tempo (n). Pelas vias normais e mais comuns, o máximo que se pode perder em cada investimento é o próprio valor investido (com exceção de derivativos e estratégias de alavancagem), no entanto, o máximo que se pode ganhar é ilimitado.

É importante ressaltar que, antes de pensar em ganhar, é imprescindível pensar em não perder. Pode parecer um tanto óbvio, porém isso é negligenciado por grande parte dos investidores que direcionam seus investimentos apenas a ativos mais voláteis e arriscados e se esquecem da importância de primeiramente proteger seu patrimônio acumulado com zelo e muito esforço.

Se estamos falando em não perder, em primeira instância, o pensamento que aflora mais tempestivamente é o de não investir e apenas poupar. É exatamente nesse momento que chegamos ao cerne da questão e o porquê devemos investir para aumentar nossa segurança e assim contribuir à preservação patrimonial e, consequentemente, a uma melhor qualidade de vida. Abaixo são apresentadas seis modalidades de opções de investimentos mais conhecidas e também a escolha de não investir, com os respectivos riscos associados a cada uma delas.

Renda fixa

- Crédito: possibilidade de o emissor do título não honrar com o pagamento do principal acrescido dos juros do investimento.

- Taxa de juros: com a eventual subida na taxa de juros, o valor de mercado dos títulos de renda fixa cai.

- Inflacionário: com a eventual subida na inflação, alguns títulos prefixados podem passar a ter rentabilidade real negativa.

- Liquidez: incapacidade de vender determinados títulos de renda fixa pelo preço, ou no momento desejado.

Renda variável (bolsa)

- Sistemático (geral): fatores macroeconômicos que afetam as empresas como um todo, como crises, recessões e conflitos geopolíticos.

- Não sistemático (idiossincrático): problemas de gestão, elevação concorrencial, modelo de negócios obsoleto ou incapaz de se adaptar.

- Setorial: variações de demanda (sazonalidade), mudanças regulatórias, mudanças de políticas, flutuação de preços.

- Fraudes/Golpes: possibilidade de um ou mais funcionários, ou ainda membros executivos fraudarem informações contábeis, inflando receitas e ocultando custos e despesas.

- Volatilidade: flutuação de preço na cotação dos ativos, oriunda de mudanças econômicas, políticas, internacionais e concorrenciais.

Imóveis

- Mercado: queda de preço dos imóveis em decorrência de mudanças econômicas e, consequentemente, na oferta e demanda imobiliária.

- Inadimplência: possibilidade de o locatário atrasar ou inadimplir com os pagamentos do aluguel.

- Vacância: possibilidade de o imóvel ficar vago e sem perspectiva de ocupação por um novo inquilino.

- Liquidez: impossibilidade ou dificuldade de vender o imóvel por seu preço justo, geralmente devido à urgência em fazê-la.

- Regulatório: regulamentações governamentais relacionadas a zoneamento, uso do solo, construção e aumento de impostos sob o aluguel.

- Geográfico: a localização de um imóvel pode ajudar em sua valorização ou desvalorização ao longo dos anos.

Moedas

- Inflacionário: a inflação corrói o poder de compra das moedas, de maneira mais lenta em países desenvolvidos e mais rápida em países subdesenvolvidos.

- Volatilidade: flutuação de preço na cotação dos ativos, oriunda de mudanças econômicas, políticas, internacionais e concorrenciais.

- Regulatório: regulamentações que podem impactar o mercado cambial e a percepção de valor das moedas.

- Liquidez: uma vez que a confiabilidade da moeda é colocada à prova, a liquidez passa a ser uma possível preocupação.

Criptomoedas

- Volatilidade: flutuação de preço na cotação dos ativos, oriunda de mudanças econômicas, políticas, internacionais e concorrenciais.

- Regulatório: como não há regulação por nenhum governo, as autoridades regulatórias tentam proibir ou diminuir sua negociação.

- Segurança: quando em ambiente digital (hot wallet) pode sofrer roubos por hackers e perdas de chaves privadas; quando em ambiente físico pode ser danificado ou deteriorado (cold wallet).

- Liquidez: devido à alta volatilidade e menor demanda, de maneira geral, as criptomoedas podem sofrer com baixa liquidez.

- Obsolescência: com a evolução da tecnologia, cada vez mais acentuada, qualquer criptomoeda é suscetível a se tornar obsoleta em um curto período de tempo.

- Adoção: possibilidade de não adoção generalizada das criptomoedas como reserva de valor e unidade de conta.

Negócios

- Falência: de acordo com o Sebrae, 25% das empresas são encerradas após dois anos de atividade e mais de 50% não chega a cinco anos.

- Liquidez: a empresa pode não ser capaz de liquidar seus ativos para honrar pagamentos de curto prazo.

- Diversificação: há a possibilidade de que a companhia venda um único, ou poucos produtos e serviços, estando vulnerável à concorrência.

- Regulatório: mudanças nas leis e regulamentos podem inviabilizar totalmente a operação de uma empresa, de modo que todo o negócio acabe sendo afetado.

- Mercado: mudança de comportamento dos consumidores, aumento concorrencial, aperto de margens e alterações nas condições econômicas.

- Equipe: baixa produtividade, turnover elevado, falhas de comunicação, conflitos entre funcionários e desmotivação são alguns dos problemas enfrentados.

Não investir

- Oportunidade: o ato de não investir consiste, associadamente, em abrir mão de possibilidades de retorno muito acentuadas.

- Inflacionário: a inflação deteriora o poder de compra do consumidor, portanto os investimentos devem, no mínimo, superá-la no longo prazo.

- Diversificação: para obter a segurança e os benefícios que a diversificação traz, é necessário que o dinheiro seja investido.

- Aposentadoria: no momento da aposentadoria, aqueles que não investem, contam apenas com o INSS que possui limitações de teto de recebimento e, na maioria das vezes, não é o suficiente para levar uma vida confortável.

É possível perceber que, independentemente da tomada de decisão de suas alocações de capital, ou da abstenção das mesmas, todas elas incorrerão em tipos de riscos diferentes, sendo assim, cabe a cada um entendê-los, tanto isoladamente quanto conjuntamente, com o intuito de realizar os melhores trade-offs entre eles, considerando cada alocação individualmente, bem como a visualização da carteira de investimentos sob a ótica holística. Portanto, escolha seus riscos.

Compartilhe nas redes sociais: